Vad är kapitalbudgetstekniker?

Kapitalbudgeteringsteknik är företagets process för att analysera beslutet om investering / projekt genom att ta hänsyn till den investering som ska göras och utgifter som ska uppstå och maximera vinsten genom att beakta följande faktorer som tillgång till medel, projektets ekonomiska värde, beskattning , kapitalavkastning och redovisningsmetoder.

Lista över topp 5 kapitalbudgetstekniker (med exempel)

- Lönsamhetsindex

- Återbetalningsperiod

- Netto nuvärde

- Intern avkastning

- Ändrad avkastning

Låt oss diskutera detta en efter en i detalj tillsammans med exempel -

# 1 - Lönsamhetsindex

Lönsamhetsindex är en av de viktigaste teknikerna och det betyder att det finns en relation mellan projektets investering och projektets utdelning.

Formeln för lönsamhetsindex ges av: -

Lönsamhetsindex = PV för framtida kassaflöden / PV för initialinvesteringDär PV är nuvärdet.

Den används främst för att rangordna projekt. Enligt projektets rangval väljs ett lämpligt projekt för investering.

# 2 - Återbetalningsperiod

Denna metod för kapitalbudgettering hjälper till att hitta ett lönsamt projekt. Återbetalningsperioden beräknas genom att dividera den initiala investeringen med de årliga kassaflödena. Men den största nackdelen är att den ignorerar pengarnas tidsvärde. Med pengarnas tidsvärde menar vi att pengar är mer idag än samma summa i framtiden. Så om vi återbetalar till en investerare i morgon, inkluderar det en möjlighetskostnad. Som redan nämnts ignorerar återbetalningsperioden pengarnas tidsvärde.

Det beräknas av hur många år det krävs för att återkräva investeringsbeloppet. Kortare återbetalningar är mer attraktiva än längre förlängda återbetalningsperioder. Låt oss beräkna återbetalningsperioden för nedanstående investering: -

Exempel

Till exempel finns det en initialinvestering på 1000 kr i ett projekt och det genererar ett kassaflöde på 300 kr de närmaste fem åren.

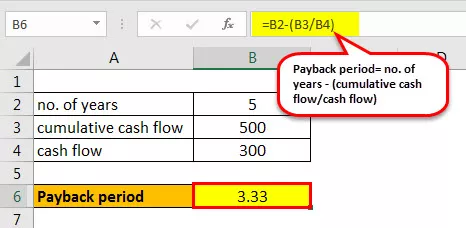

Därför beräknas återbetalningsperioden enligt nedan:

- Återbetalningsperiod = nej. år - (kumulativt kassaflöde / kassaflöde)

- Återbetalningsperiod = 5- (500/300)

- = 3,33 år

Därför tar det 3,33 år att återvinna investeringen.

# 3 - Netto nuvärde

Netto nuvärde är skillnaden mellan nuvärdet av inkommande kassaflöde och det utgående kassaflödet över en viss tid. Den används för att analysera ett projekts lönsamhet.

Formeln för beräkning av NPV är som nedan: -

NPV = (Kassaflöde / (1 + i) n ) - Initial investeringHär är jag diskonteringsräntan, och n är antalet år.

Exempel

Låt oss se ett exempel för att diskutera det.

Låt oss anta att diskonteringsräntan är 10%

- NPV = -1000 + 200 / (1 + 0,1) 1 + 300 / (1 + 0,1) 2 + 400 / (1 + 0,1) 3 + 600 / (1 + 0,1) 4 + 700 / (1+ 0,1) 5

- = 574,731

Vi kan också beräkna det med grundläggande excelformler.

Det finns en inbyggd excelformel för "NPV" som kan användas. Den diskonteringsränta och serien av kassaflöden från en st år det senaste året anses argument. Vi bör inte inkludera årets nollkassaflöde i formeln. Vi borde senare subtrahera det.

- = NPV (Diskonteringsränta, kassaflöde på 1: a året: kassaflöde på 5: e året) + (-Initial investering)

- = NPV (10%, 200: 700) - 1000

- = 574,731

Eftersom NPV är positivt rekommenderas det att gå vidare med projektet. Men inte bara NPV utan IRR används också för att fastställa projektets lönsamhet.

# 4 - Intern avkastning

Den interna avkastningen är också bland de bästa teknikerna som används för att avgöra om företaget ska ta upp investeringen eller inte. Den används tillsammans med NPV för att bestämma lönsamheten i projektet.

IRR är diskonteringsräntan när hela NPV för alla kassaflöden är lika med noll.

NPV = (Kassaflöde / (1 + i) n ) - Initial investering = 0Här måste vi hitta ”i” som är diskonteringsräntan .

Exempel

Nu ska vi diskutera ett exempel för att förstå den interna avkastningen på ett bättre sätt.

När vi beräknar måste vi ta reda på i vilken takt NPV är noll. Detta görs vanligtvis med fel och testmetod, annars kan vi använda excel för samma.

Låt oss anta att diskonteringsräntan är 10%.

NPV med 10% rabatt är £ 574,730.

Så vi måste öka rabattprocenten för att göra NPV till 0.

Så om vi höjer diskonteringsräntan till 26,22% är NPV 0,5, vilket är nästan noll.

Det finns en inbyggd excelformel för "IRR" som kan användas. Serien av kassaflöden tas som argument.

- = IRR (Kassaflöde från 0 till 5: e året)

- = 26%

Därför får vi på båda sätt 26% som intern avkastning.

# 5 - Ändrad intern avkastning

Den största nackdelen med den interna avkastningen att den antar att beloppet kommer att återinvesteras i själva IRR, vilket inte är fallet. MIRR löser detta problem och återspeglar lönsamheten på ett mer exakt sätt.

Formeln är som nedan: -

MIRR = (FV (Positiva kassaflöden * Kapitalkostnad) / PV (Initialt utlägg * Finansieringskostnad)) 1 / n −1Var,

- N = antalet perioder

- FVCF = det framtida värdet av positivt kassaflöde till kapitalkostnad

- PVCF = nuvärdet av negativa kassaflöden till företagets finansieringskostnad.

Exempel

Vi kan beräkna MIRR för exemplet nedan:

Låt oss anta kapitalkostnaden till 12%. I MIRR måste vi betrakta den återinvesterade räntan, som vi antar som 14%. I Excel kan vi beräkna som formlerna nedan

- MIRR = (kassaflöden från år 0 till 4: e året, kapitalkostnad, återinvesteringsgrad)

- MIRR = (-1000: 600, 12%, 14%)

- MIRR = 22%

En MIRR i excel är en bättre uppskattning än en intern avkastning.

Slutsats

Därför hjälper kapitalbudgeteringsmetoder oss att bestämma lönsamheten för investeringar som behöver göras i ett företag. Det finns olika tekniker för att bestämma avkastningen på investeringen.